Если вас не устраивают небольшие проценты по банковским вкладам и вы хотите получать ощутимый доход, вам будет интересно узнать больше о том, как заработать на фондовом рынке. Новичков и инвесторов часто пугает сложившийся в обществе образ фондовой биржи. Это «казино» для богатых, и «выиграть» здесь могут только престарелые богачи и аферисты с хитроумными планами. На самом деле это торговая площадка, на которой может заработать любой человек, обладающий определенными знаниями!

В России есть два крупных фондовых рынка — Санкт-Петербургский и Московский. На Московской бирже торгуют ценными бумагами (акциями, облигациями), монетами, срочными контрактами и опционными правами, а также некоторыми товарами. На Санкт-Петербургской бирже торгуются акции иностранных компаний, срочные контракты и сырьевые товары. На Московской фондовой бирже торгуют и другие компании, в том числе такие гиганты российского бизнеса, как Сбербанк и «Лукойл».

Торговля на фондовом рынке не так сложна, как может показаться. Разберитесь в деталях, как работать с людьми на Московской бирже.

Шаг 1: Выбор брокера

Некоторые новички уверены, что брокеры — это мошенники или просто пользуются плохими трейдерами и инвесторами. На самом деле хорошие брокеры полностью защищают интересы своих клиентов. Дело в том, что, согласно законодательству Российской Федерации, физические лица не могут самостоятельно работать на фондовом рынке. Им необходим посредник — брокер, уполномоченный Центральным банком и аккредитованный расчетной палатой.

Мы уже подробно рассказывали о том, как выбрать идеального брокера.

Шаг 2: Открыть счет

На Московской бирже невозможно вести личные банковские счета. Поэтому, когда брокер найден, пора открывать биржевой счет. Есть два варианта

Онлайн.

Жители страны могут открыть счет онлайн. Для этого им необходимо посетить официальный сайт брокера, ввести свои персональные данные и номер телефона для обратной связи. Также можно выбрать тип счета и тарифный план.

Если сайт выглядит подозрительно, убедитесь, что вы не вводите никаких личных данных.

В офисе брокера.

Чтобы открыть счет лично, посетите любой из брокерских офисов. Все, что вам нужно сделать, — это собрать необходимые документы. Хотя в разных брокерских конторах это может быть по-разному, в большинстве случаев вас попросят принести анкету и заявление, паспорт, номер НДС и СНИЛС. Все остальное сделает ваш брокер.

Шаг 3. Заполните свой счет

До сих пор существует миф о том, что только миллиардеры могут начать торговать на фондовом рынке. На самом деле акции можно купить всего за несколько тысяч рублей, а облигации — за тысячу рублей. Например, начать торговать нефтью можно с депозита около 6 000 рублей, а 10 акций Зубелбанка стоят около 2 000 рублей.

Оптимальная сумма для начала инвестирования — от 30 000 до 100 000. На эти деньги вы сможете приобрести различные финансовые инструменты, приносящие доход.

Шаг 4: Выберите торговую платформу

Для торговли на фондовом рынке необходима специальная платформа. TrendUp использует QUIK — торговый терминал, предоставляющий доступ к десяткам мировых бирж. QUIK необходимо скачать, установить и затем настроить. Брокеры обычно предоставляют простые инструкции по настройке терминала. Как только все будет готово, вы сможете приступить к торговле.

Шаг 5: Поймите, что вам больше подходит — трейдинг или инвестирование

Фондовый рынок позволяет вам зарабатывать деньги, торгуя или инвестируя. Трейдеры совершают множество сделок и получают прибыль от разницы цен на финансовые инструменты. Инвесторы получают деньги в долгосрочной перспективе, и их доход зависит от вложенного капитала.

Здесь мы подробно рассмотрели разницу между инвестированием и трейдингом, а также преимущества обоих видов деятельности.

Простые советы для начинающих от Trendup

Новичкам в сделках и инвестициях очень помогают важные хитрости и детали, не упомянутые в руководствах. Часто это мелочи, которые влияют на конечный результат. Детали, которые могут помочь вам заработать целое состояние.

Эксперты Trend Up — профессионалы с многолетним опытом, которые постоянно разрабатывают и изучают новые полезные приемы. Они делятся ими в бесплатных мини-уроках для новичков

. Эти знания помогут вам приумножить свой капитал, торгуя на бирже. Знания — это то, что никто не может у вас отнять, — в них обязательно нужно инвестировать, и пусть дивиденды не заставят себя ждать.

Здесь всегда есть актуальные статьи, семинары, живые потоки и инвестиционные идеи. Оставайтесь в тренде!

Как торговать на фондовом рынке новичку

Торговля на фондовой бирже — один из способов приумножить свой личный капитал. Уоррен Баффет заработал на инвестициях в акции более 1 200 миллиардов долларов США. Джордж Сорос — более 8 миллиардов. Раньше, конечно, нужно было идти на биржу, чтобы купить акции. Сегодня мобильные переговоры о стоимости доступны в режиме онлайн практически каждому и позволяют за считанные минуты получить полную информацию об интересующей вас публичной компании.

В этой статье мы расскажем об основах торговли на бирже.

С чего начать переговоры

Выходить на рынок без знаний опасно и может привести к потере денег. Чтобы начать, стоит освоить гонку. Для этого читайте литературу по теме и посещайте онлайн-семинары, например, в Школе Московской биржи. Следующий шаг — ответить на три вопроса.

● Цель: «Почему вы хотите начать инвестировать в фондовую биржу?».

● Время: «Есть ли у вас свободное время, чтобы разобраться в теме?»

● Деньги: «Есть ли у вас свободный капитал для первоначальных инвестиций?».

Ответы на эти вопросы даются по ветке, за которой следует новичок.

Если у вас есть время и деньги, но нет целей, вам нужно их поставить, чтобы понять, зачем вы их посылаете. Цели могут быть разными:

●Создание профессионалов трейдинга.

● Создать пассивный доход не менее 10/50/100 тысяч рублей в месяц.

● Экономить на квартирах, машинах и обучении детей.

Чем четче будут сформулированы ваши инвестиционные цели, тем проще будет решить, как действовать дальше.

Если у вас нет денег для старта, начните с объяснения своих доходов и расходов. Объясните их, положите на стол и подумайте, что можно сделать — может быть, вы сможете исключить некоторые из расходов по опциону? Если причиной отсутствия сбережений является низкий доход, первое, что нужно сделать, — решить эту проблему. Например, попросить о повышении на работе или проконтролировать переобучение на новую, более высокооплачиваемую должность.

Если нет времени заниматься этой проблемой, можно выбрать стратегии управления рынком, взаимного капитала, взаимного капитала, взаимного капитала или доверительного управления. Она заключается в том, что человек передает деньги фирме с профессиональными инвесторами, которые размещают деньги на рынке, чтобы получить доход от клиента.

Преимущество в том, что клиент не тратит время и нервы и не получает пассивный доход, а инвестор платит вознаграждение за управление деньгами. Кроме того, управляющие компании не могут гарантировать доходность. Также важно быть готовым, ведь даже специалисты могут пострадать.

Как начать торговать на Московской бирже

Если доверительное управление вам не подходит и вы хотите попробовать себя в этом деле самостоятельно, вам необходимо получить доступ к брокерской торговле. Это делается онлайн через посредника — брокера.

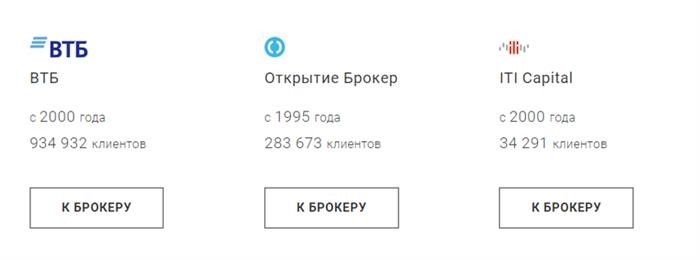

Брокеры — это финансовые организации, имеющие специальную лицензию от центрального банка. Часто брокер является банком, иногда — отдельной организацией. На рынке Московской биржи представлены следующие брокеры.

На рынке работает множество брокеров. Инвестор может иметь не менее 10 счетов депо в разных компаниях.

Установите торговый терминал.

Это программа, через которую совершаются сделки. Самый простой вариант — приложение для мобильного телефона, такое решение есть практически у всех брокеров. Более «продвинутый» вариант — компьютерный торговый терминал. Такая рабочая среда имеет больше возможностей и функций.

Выбор активов для инвестирования

На Московской бирже представлен широкий спектр покупок: фондовый рынок, срочные контракты, монеты, деньги и товары. Большинство людей начинают свой инвестиционный путь с фондового рынка и ведут переговоры об основных инструментах, таких как акции, облигации и ПИФы.

Как правило, облигации — это средство заимствования с заранее определенным сроком исполнения по истечении срока действия. По сути, компания берет деньги в долг у инвесторов и выплачивает этот долг постепенно.

Акции — это титулы, которые дают вам право участвовать в управлении компанией и, если компания производит выплаты, право на получение части прибыли в виде дивидендов. Акции также можно продать, если их цена вырастет вне рынка.

Подробнее об облигациях и акциях читайте в статье Биржевые инструменты.

Биржевые фонды (ETF) и взаимные фонды — это инвестиционные фонды, акции которых торгуются на фондовом рынке. Паевой капитал — это готовый портфель ценных бумаг, созданный профессионалами. Паевые фонды бывают разные — как для осторожного инвестора, так и для самого «смелого».

Разные активы требуют разного уровня риска. Поэтому важно определить степень риска, прежде чем покупать тот или иной титул.

Сколько можно заработать на фондовом рынке

Заработок зависит от стратегии и выбранного инструмента.

Например, облигации федерального займа (ОФЗ) и облигации с высокой кредитной ставкой дают 6-9 % в год.

Акции крупных компаний в среднем могут принести 12-17 % в год, включая дивиденды. Акции небольших компаний работают еще лучше, но более рискованны.

Доходность ETF и оборотных паевых инвестиционных фондов зависит от активов, включая акции, облигации и сырьевые товары.

Специальные налоговые льготы для частных инвесторов могут помочь увеличить прибыль. Например, преимущества для владельцев индивидуальных инвестиционных счетов (ИИС).

Как торговать на фондовом рынке для начинающих — помните

Не путайте инвестиции и спекуляции.

● Помните о расходных материалах.

Диверсифицируйте свои инвестиции и покупайте разные вещи.