В 2026 году есть два варианта возврата налоговых вычетов: подача декларации 3-НДФЛ и упрощенного документа, что является общепринятым, или подача декларации 3-НДФЛ и упрощенного документа, что является общепринятым. В обоих случаях применяются разные сроки возврата. Подробнее об этом читайте в статье.

Упрощенный процесс дает право на инвестиционные и имущественные скидки. Этот вариант не только проще, но и менее трудоемкий, чем процессуальный. Для всех скидок действует общий порядок подачи декларации 3-НДФЛ.

Автор системы «Главбух» и пресс-секретарь Минфина разработал рекомендации по предоставлению социальных скидок с налога на доходы физических лиц на медицинское обслуживание, образование и фитнес. Доступ к системе и ведение алгоритма действий помогут в работе.

Как получить скидку в 2026 году?

Скидки — это налоговые преимущества, которые граждане могут использовать при исчислении подоходного налога с физических лиц. Наиболее распространенной является стандартная скидка, предоставляемая всем гражданам, имеющим несовершеннолетних детей.

Работник с двумя несовершеннолетними детьми получает зарплату в виде оклада в размере 55 000 рублей. Бухгалтер считает скидку в размере 2 800 рублей (1 400 рублей х 2 ребенка).

Подоходный налог с физического лица с невыплаченной зарплаты составляет 6 786 рублей ((55 000 рублей — 2 800 рублей) x 13%), а работник получает 48 214 рублей.

Без учета скидки подоходный налог для физлица составит 7 150 рублей ((55 000 рублей) х 13%), а работник получит 47 850 рублей.

Как оформить скидку — читайте отдельные рекомендации:

Налоговый кодекс предусматривает ряд скидок.

Скидки можно получить тремя способами

Через работодателя. Для официальных и профессиональных скидок казначею достаточно заявления работника и подтверждающих документов, например, свидетельства о рождении ребенка. Для других скидок казначею требуется налоговое уведомление. Они направляются налогоплательщиком по просьбе гражданина. Бухгалтер ежемесячно учитывает скидку при расчете заработной платы.

Через ИФНС. Для получения скидки необходимо подать в ИФНС справку 3-НДФЛ. Налоговому работнику сразу возвращается скидка за год.

Через ИФНС в упрощенном порядке. С 2026 года налоговая служба сама предоставляет скидки, проверку данных и возврат денег через ускоренный процесс.

Какие скидки предоставляются в рамках ускоренного процесса?

Упрощенный алгоритм введен законом от 20. 04. 2021 № 100-ФЗ. Согласно ему, предлагаются скидки на недвижимость и инвестиции. Суть упрощения заключается в следующем.

Упрощенный режим предусматривает скидки для прав, появившихся после 1 января 2020 года. Подав заявление, можно получить предыдущую скидку по стандартному алгоритму.

Сроки возврата скидок по упрощенному режиму.

Налоговый инспектор проверяет заявление и подтверждающие документы в течение 30 календарных дней. При обнаружении несоответствий или признаков нарушения срок может быть продлен до трех месяцев.

При положительном решении деньги перечисляются на банковские реквизиты бенефициара. Срок перевода составляет 15 календарных дней.

Для каких скидок требуется справка 3-НДФЛ

Отправив справку 3-НДФЛ, можно вернуть бронь, если она еще не была получена.

Заявления можно подавать в течение трех лет с момента возникновения права на скидку. Например, в 2026 году вы можете заявить о возврате налога в 2022, 2020 и 2021 годах.

В 2026 году заявление, в свою очередь, подается по приведенной форме. ЕД-7-11/903@ 15. 10. Федеральная налоговая служба от 2021 года. Инструкции по заполнению формы по образцу см. в отдельных рекомендациях.

Если вам нужно подать декларацию за предыдущий год, используйте форму за соответствующий год.

Срок подачи справки 3-НДФЛ зависит от ее содержания.

Срок возврата скидки в справке 3-НДФЛ

У сотрудников налоговой службы есть три месяца на проверку декларации. Если обнаружены несоответствия и нарушения, срок продлевается и запрашиваются объяснения налогоплательщика и подтверждающие документы.

При положительном решении деньги возвращаются гражданину. Существует два варианта возврата

Вариант № 1: гражданин заполнил банковские реквизиты в справке 3-НДФЛ. Деньги перечисляются в течение месяца с момента окончания проверки.

Вариант № 2: банковские данные в справке не указываются. Деньги поступили на Налоговый кошелек гражданина. Они могут быть зачтены при уплате других налогов, остаться в счет будущих налогов или быть возвращены на банковский счет. Необходимо заполнить заявление на возврат, и аудитор выполнит перевод в течение месяца с момента получения.

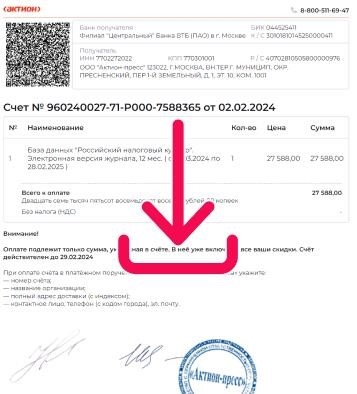

Читайте журнал «Налоги России» на самых выгодных условиях.

По всем вопросам обращайтесь к нам через whatsapp или gt;.