ФНС напоминает об этом в письме №. БС-4-11/1010@ от 30. 01. 2026 г. Документ 3. 1 отменил контрольные соотношения между и подтвердил данные 6-НДФЛ и РСВ. В этом обосновании приводилось сравнение базы для расчета страховых взносов и доходов, полученных по трудовым договорам и договорам ГПХ.

Дело в том, что в целях исчисления налога на доходы физических лиц датой получения дохода признается день его фактической выплаты (пп. 1 п. 1 ст. 223 НК РФ), а в целях исчисления. . Поэтому налоговая база, отраженная в 6-НДФЛ, и база по страховым взносам могут не совпадать.

В связи с этим ФНС России обратила внимание налоговых органов на то, что передать заявление об отмене коэффициента внутригрупповой проверки не представляется возможным.

Актуальный контрольный показатель отчета 6-НДФЛ за I квартал 2026 года приведен в публикации, в которой ФНС скорректировала контрольный показатель расчета 6-НДФЛ от 1. 14. 6-НДФЛ с I квартала 2026 года.

Помогла статья?

Получите больше бонусных секретов и полный доступ к аккаунту AccountingXpert8 бесплатно на 8 дней

Похожие публикации.

(5 оценок, в среднем: 5,00 из 5,00)

Эту публикацию можно объяснить следующим комментарием. Обратите внимание! Наши эксперты не будут отвечать на вопросы о программе 1С или законодательстве в комментариях. Вы можете задать вопросы экспертам «Мялпари».

Все комментарии (3)

В этом году они уже ответили на четыре таких требования за 2026 год. В тексте требования нет ссылки на отмененное вневременное ХО, указанное в пункте 1(3) статьи 88. Это служебная проверка. В то же время требование подходит для контроля РСВ.

Вы должны быть авторизованы, чтобы оставить комментарий.

1С Как быстро объяснить разницу между 6-НДФЛ и РСВ в сведениях о доходах в Зуп 3. 1?

Профессиональные специалисты по расчету зарплаты знают, что доход, показанный в разделе 1 6-НДФЛ, может быть меньше дохода, показанного в Приложении 1, строке 1 раздела 1 РСВ. Они знают, что это нормальное условие объяснения. Мы уверены, что вы — один из них.

Однако в начале этого года вышло письмо ФНС (БС-4-11/4943@ 20. 03. 19), и налоговики добавили новый показатель проверки именно для управления этими показателями. Согласно ему, должен быть какой-то доход по 6-НДФЛ или больше или меньше дохода по УСН. Однако так происходит не всегда.

Доход по 6-НДФЛ может быть низким. Например, лицензии по уходу за детьми не фигурируют в 6-НДФЛ, но фигурируют в доходах по УСН. Есть и ряд других причин. Поскольку в этом контрольном показателе допущена ошибка, нам необходимо подать отчет, наша задача — объяснить причины, вызвавшие эту разницу, отправив запрос на разъяснение в налоговую. Поэтому в сегодняшней статье мы расскажем, как быстро объяснить разницу между 6-НДФЛ и РСВ по сведениям о доходах с помощью стандартного отчета 1С ЗУП 3.

Кстати, семинар по подготовке квартальных отчетов (6-НДФЛ, ЕРСВ) настоятельно рекомендуется. Если вы хотите быстро обновить свои знания по подготовке зарплатных отчетов в программе 1С и узнать обо всех изменениях в законодательстве и программах 1С ЗУП 3 в нормативной отчетности, посмотрите запись этого семинара. Как получить бесплатный доступ к записи, смотрите здесь: ⏩zup1c. ru/kvartal-seminar/

Сегодня мы поговорим о том, как уточнить разницу между 6-НДФЛ и доходом РСВ.

✅ НОВЫЙ Мастер-класс «Эффективаня проверка 6-НДФЛ» Четкий алгоритм из 4-ех шагов (2026 г.): Узнать подробнее ->>

✅ Мастер-класс «3 шага к идеальному НДФЛ» Схема учета для ежемесячного контроля НДФЛ: Узнать подробнее ->>

✅ ЧЕК-ЛИСТ по проверке расчета зарплаты в 1С ЗУП 3.1 (ВИДЕО) Ежемесячная самостоятельная проверка учета: Узнать подробнее ->>

✅ Начисление зарплаты в 1С ЗУП 3.1 Пошаговая инструкция для начинающих: Узнать подробнее ->>

Бесплатный доступ к записи ежеквартального семинара по отчетности (6-НДФЛ, ЕРСВ), которую я анализировала здесь: ⏩ zup1c. ru/kvartal-seminar/

Консультации со скидкой по промокоду — на этой странице вы можете прочитать обо мне и моих услугах и оставить заявку на консультацию по сниженной цене (код предложения «Хочу знаний»).

Переработанную версию отчета «Анализ пожертвований в фонд — по месяцам сбора и регистрации поступлений» можно скачать здесь: https://yadi. sk/d/x99KJKfLuQv6PQ.

Чтобы первыми получать информацию о новых публикациях, вступайте в наши группы в социальных сетях. Все материалы также публикуются регулярно.

Разница в сумме дохода в отчетах РСВ и 6-НДФЛ — кто виноват и что делать?

Есть две причины, по которым некоторые доходы включаются в отчет РСВ, но не включаются в отчет 6-НДФЛ. Разберитесь в них.

Каждой справочной компании-попечителю программного продукта «1С:Зарплата и управление персоналом» приходится сталкиваться с многочисленными вопросами пользователей. Самый популярный из них — «Почему суммы доходов, отраженные в отчетах 6-НДФЛ и РСВ, отличаются?». Размышления бухгалтера в данном случае легко объяснимы, ведь одним из контрольных показателей является то, что в ИФНС контролируются именно эти значения. Кроме того, если сумма дохода в отчете 6-НДФЛ меньше суммы дохода по УСН, налоговые органы направят в ответ запрос, в котором должны дать пояснения. До этого момента такая ситуация является очень распространенной и нормальной. Не паникуйте, если у вас разные суммы доходов в этих отчетах. В программе «1С:Зарплата и администрирование» есть полезные инструменты, которые помогут вам быстро во всем разобраться. Есть две причины, по которым некоторые доходы попадают в отчет РСВ, но не попадают в отчет 6-НДФЛ.

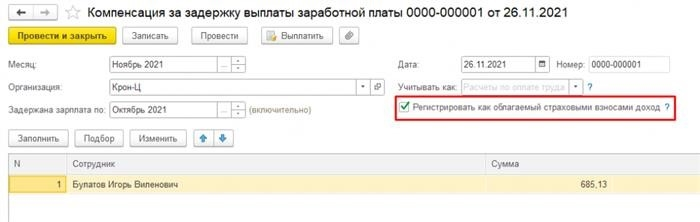

Причина 1. Доходы не облагаются подоходным налогом, но облагаются страховыми взносами.

Например, компенсация за задержку зарплаты. Как известно, такой доход не облагается подоходным налогом. Однако облагается ли он страховыми взносами — вопрос спорный. Программа 1С:Зарплата и управление персоналом поддерживает оба сценария. Если вы не хотите рисковать и предпочитаете заявлять сумму вознаграждения с учетом страховых взносов, то вам следует проверить соответствующие рамки в документе. Этот доход проставляется в РСВ, но не в 6-НДФЛ. Поэтому, если вы обнаружили разницу в сумме дохода, сначала сформируйте обзор начислений и удержаний (меню «Зарплата») и выберите необлагаемое основание.

Этот доход проставляется в РСВ, но не в 6-НДФЛ. Поэтому, если вы обнаружили разницу в сумме дохода, сначала сформируйте обзор начислений и удержаний (меню «Зарплата») и выберите необлагаемое основание.

Причина 2. Период, за который учитываются прочие начисления, отличается от даты фактического дохода

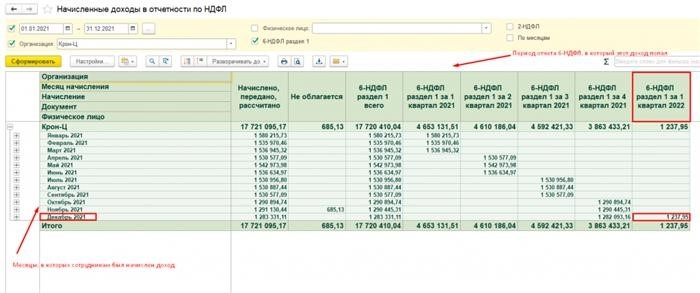

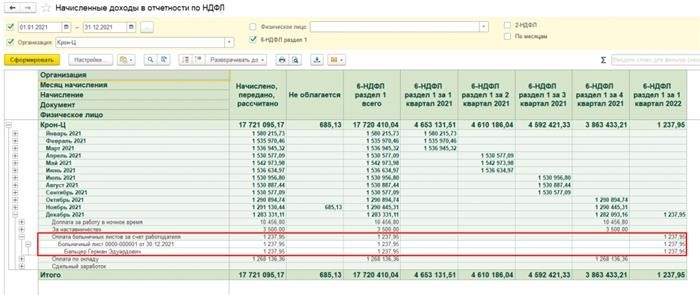

Обратите внимание, что здесь речь идет именно о других недополученных суммах, например, о пособиях по болезни. Если пособие по болезни начислено в декабре 2021 года, а выплачено в январе 2022 года, то оно включается в отчет РСВ за 2021 год, но не в отчет 6-НДФЛ — за первый квартал 2022 года. В этом и заключается причина расхождения. Как отследить эти недополученные суммы? При большом количестве сотрудников эта задача может показаться сложной, но помочь в этом может отчет «Доходы по зарплате в отчете по НДФЛ» (меню «Налоги и взносы»). Под заголовком отчета выберите период невыплаты зарплаты, организацию и установите флажок 6-НДФЛ Раздел 1. Сформировать отчет. В строках отчета будет указан месяц, в котором был заявлен доход для сотрудника, а в столбцах — период 6-НДФЛ, в котором этот доход был получен. После создания отчета выяснилось, что часть дохода, полученного в декабре 2021 года и отраженного в отчете РСВ за 2021 год, была включена в 6-НДФЛ за первый квартал 2022 года. Расширив группы в отчете, можно увидеть, какова именно эта сумма накладных расходов и какие документы использовались для ее формирования по каким сотрудникам.

Расширив группы в отчете, можно увидеть, какова именно эта сумма накладных расходов и какие документы использовались для ее формирования по каким сотрудникам. Этой информации достаточно, чтобы правильно выполнить требования Федеральной налоговой службы.

Этой информации достаточно, чтобы правильно выполнить требования Федеральной налоговой службы.

Нужна помощь в работе с 1С? Мы также можем взять на себя ведение вашей бухгалтерии. Вам не нужно думать о расчете и подаче налогов. Мы несем финансовую ответственность за любые ошибки. Мы — команда экспертов, а не один бухгалтер. Вы не заболеете, не потеряете работу и не уйдете в отпуск. Вы можете сосредоточиться на ведении своего бизнеса. А мы позаботимся о бухгалтерском учете и отчетности. Чтобы получить бесплатную консультацию по автоматизации вашего бизнеса, обратитесь к эксперту в нашем офисе или по телефону (8-800-707-01-02). Обслуживание 1С

Расхождения между РСВ 2018 и 6-НДФЛ не обязательно являются ошибками, но при обнаружении расхождений налоговики всегда запросят пояснения.

Используйте эти документы для заполнения 6-НДФЛ. Наши руководства и образцы уберегут вас от больших штрафов и защитят от ошибок. Актуальность подтверждена экспертами программы «БухСофт». Скачать бесплатно:.

Вы также можете заполнить 6-НДФЛ онлайн с помощью программы «Бухсофт». Актуальная форма используется с учетом последних изменений в законодательстве. Все расчеты перед отправкой в налоговую инспекцию контролируются программой проверки ФНС. Попробуйте бесплатно:

В апреле 2019 года налоговые инспекторы начнут проверять расчеты 6-НДФЛ за 2018 год и страховые взносы за 2018 год. Эти формы также должны быть согласованы с налоговым инспектором. Для этого сотрудник разработал контрольные показатели для 6-НДФЛ и РСВ за 2018 год и ссылается на письмо ФНС РФ от 13 марта 2017 года БС-4-11/4371@. Разберитесь сегодня, не сходится ли набор обсуждаемых форматов.

Отклонения между РСВ 2018 и 6-НДФЛ — причины

Расхождение между формами 2018 и 6-НДФЛ не является ошибкой. Однако, выявив расхождение, налоговые органы, несомненно, потребуют объяснений. Также, если в случае с единым РСВ 2018, где пояснения не требуются, то в случае отклонений между показателями этого расчета и 6-НДФЛ, пояснения лучше дать заранее, до того, как аудитор направит уведомление. Например, отклонения могут быть при наличии промежуточных выплат, например, при отсутствии задолженности по зарплате по договору подряда, при наличии лицензионных надбавок и во многих других ситуациях.

При подаче пояснений заявите, что в обоих расчетах не было допущено ошибок, чем и объясняются различия.

Кроме того, не обязательно перераспределять все выплаты, включенные как в РСВ-2018, так и в 6-НДФЛ. Пока указывается только тот доход, из-за которого возникла разница в итоговой сумме,

Стоит отметить, что без представления пояснений налоговики направят запрос. Ответ на него должен быть дан в течение пяти рабочих дней с момента получения. Даже если в расчете нет ошибок, этот срок нарушать не стоит, так как за несвоевременное представление ревизор может наложить штраф в размере 5 000 рублей (пункт 1 статьи 129.1 Налогового кодекса РФ).

Как работать с контрольными показателями?

Как уже было сказано выше, налоговые органы разработали контрольные соотношения для сравнения 6-НДФЛ и расчета страховых взносов 2018.

Согласно этим показателям, величина всех выплат в пользу работников ниже для доходов, с которых удерживается подоходный налог (за исключением выплаченных дивидендов). Следует отметить, что данное обоснование применимо только к организациям без отдельных подкатегорий. При наличии отдельных подкатегорий такие доходы не должны сближаться.

Поэтому основным показателем соглашения является общая сумма выплат в пользу физических лиц, работающих в компании. Это строка 030 в подразделе 1.1 раздела 1 РСВ 2018 и строка 020 в разделе 1 6-НДФЛ.

Если вы не согласны с информацией в этой строке, необходимо представить пояснения. Однако их доходы могут быть одинаковыми только в том случае, если за отчетный период была начислена только зарплата и не было других вознаграждений.

Эти данные не сходились бы, если бы были заработанные комиссионные, облагаемые налогом на доходы физических лиц, но не облагаемые страховыми взносами, и наоборот.

Что делать в таких случаях? Как поясняют сами налоговые органы, в объяснении необходимо указать уважительную причину расхождения. Такими причинами являются различия в определении налоговой базы по подоходному налогу и базы для начисления страховых взносов.

Приведем пример. Выплаты по договору ГПХ за аренду облагаются подоходным налогом, но не облагаются и, соответственно, не включаются в базу по страховым взносам (строка 200 РСВ 2018 года). В то же время сумма выплат, произведенных в

Таким образом, по результатам проверки налоговые органы корректируют сумму дохода по 6-НДФЛ и взносам на выплаты по оплате труда, налогообложению и необлагаемому страхованию. При этом сумма, указанная в 6-НДФЛ, должна быть больше, чем сумма в РСВ 2018 года, но не меньше. Налоговые органы считают, что выплаты, облагаемые подоходным налогом, всегда должны быть больше этой суммы. В этом случае весь удержанный подоходный налог (за исключением дивидендов) не должен быть меньше выплаты в пользу работника.

Расчет подоходного налога и взносов за одну минуту в счетах Бухсофт

Страховые взносы и подоходный налог автоматически рассчитываются при выплате зарплаты. Чтобы рассчитать зарплату для всех сотрудников:

1. перейдите в раздел «Расчет заработной платы».

2. нажмите на ссылку «НАЧИСЛЕНИЯ И ВЫПЛАТЫ».