Счет 68 «Расчеты по налогам и сборам» предназначен для учета налоговых расходов предприятия. Счет фиксирует расходы организации по данной статье как на внутреннем, так и на внешнем уровне.

Особенности использования счета 68 в бухгалтерском учете

- земельный налог;

- налог на добавленную стоимость;

- акцизы;

- прочие косвенные сборы.

Учет ведется по каждой налоговой декларации. В результате отражаются текущие и просроченные платежи, штрафы, отложенные и рассроченные выплаты.

Счет 68 может иметь как дебетовое, так и кредитовое сальдо, в зависимости от характера налоговой задолженности. Сумма обложения учитывается на кредитовом остатке при невыплате, а при переплате сальдо становится дебетовым.

При отражении налоговых операций в кредите счета 68 фиксируется сумма налогов и сборов, подлежащая уплате. В дебете — погашение или изменение налоговых обязательств.

Субсчета и аналитика

Субсчета к счету 68 подразделяются по способу начисления на следующие типы:

- имущественные. Уплачиваются за владение определенными объектами, такими как транспорт, земля и другие материальные ценности на балансе предприятия;

- косвенные. Включаются в конечную стоимость продукта организации. Могут включать налог на добавленную стоимость, таможенные сборы и пр.;

- по результатам экономической деятельности. Зависит от полученной организацией прибыли.

Кроме того, субсчета различаются по конкретному налогу или сбору:

- 68.1 — НДФЛ за всех наемных работников организации;

- 68.2 — начисленный НДС;

- 68.3 — акцизы;

- 68.4 — налог на прибыль и расчеты с бюджетом;

- 68.6 — земельный налог;

- 68.7 — транспортный налог;

- 68.8 — налог на имущество организации;

- 68.9 — налог на рекламу;

- 68.10 — прочие налоги и сборы.

Предприятие вправе использовать только те субсчета, которые соответствуют характеру её деятельности. Большинство российских компаний используют счет 68, применяя только первый и второй субсчета.

Аналитический учет по счету 68 ведется по каждому субсчету отдельно, что обусловлено различием балансов по каждому из них. Дебетовые остатки включаются в актив, а кредитовые — в пассив, что необходимо корректно отразить в налоговой декларации и другой отчетности.

Проводки

Ниже приведены типовые бухгалтерские проводки по счету 68 (дебет/кредит):

- 68/51 — уплата налога или сбора в бюджет;

- 68/19 — принятие входящего НДС;

- 99/68 — начисление налога на прибыль;

- 90/68 — НДС в стоимости продукции;

- 70/68 — начисление налога на доходы физлиц;

- 68/68 — зачет налогов и сборов (проходит по соответствующим субсчетам).

Счёт 68 в бухгалтерском учёте

Счёт 68 в бухгалтерском учёте

Все предприятия обязаны уплачивать различные налоги в зависимости от выбранной системы налогообложения. Для учета операций, связанных с бюджетными платежами, используется бухгалтерский счет 68.

- Что такое счет 68 в бухгалтерии

- Аналитический учет по счету 68

- Основные проводки по счету 68

Не теряйте время на неприбыльные задачи!

Доверьте бухгалтерский учет профессионалам — мы возьмем на себя все вопросы, связанные с вашим бухгалтерским и налоговым учетом.

68 счёт бухгалтерского учёта — это

Приказом Минфина от 31.10.2000 г. № 94н утверждён план счетов, определяющий правила работы со счётом 68 в бухгалтерском учёте — «Расчёты по налогам и сборам». Он относится к разделу «Расчёты».

68 счёт в бухгалтерии является активно-пассивным:

- по дебету отражается оплата налогов и сборов;

- по кредиту фиксируется начисление налогов и сборов.

Сальдо может быть как дебетовым (переплата), так и кредитовым (задолженность).

В бухгалтерском балансе кредитовое сальдо по счёту 68 отражается по строке 1520, указывая на кредиторскую задолженность. Дебетовое сальдо, означающее дебиторскую задолженность, отражается по строке 1230.

Счёт 68 не используется для страховых взносов, несмотря на то, что они уплачиваются в налоговую инспекцию. Для этих целей предназначен счёт 69.

Аналитика счёта 68

Аналитический учёт по счёту 68 ведётся по видам налогов и сборов. План счетов не содержит субсчета для 68 счёта бухгалтерского учёта, поэтому компания может самостоятельно добавить их в свой рабочий план счетов. Например, часто используются следующие субсчета:

- 68.07 — для транспортного налога;

- 68.10 — для прочих налогов и сборов;

- 68.12 — для налога по УСН.

Также можно добавлять другие субсчета в зависимости от налоговой нагрузки компании, например, для таких платежей:

- НДФЛ;

- НДС;

- акцизы;

- налог на прибыль;

- налог на землю;

- налог на имущество;

- налог на рекламу;

- и другие.

С 2026 года введён новый субсчёт — 68.90, используемый для отражения данных по единому налоговому счёту, который введён с 2026 года.

Основная корреспонденция по счёту 68

Рассмотрим подробнее корреспонденцию, возникающую при использовании счёта 68 в бухгалтерском учёте:

| Дт | Кт | Описание |

|---|---|---|

| 90 | 68 | Начислили НДС с продажи продукции |

| 91 | 68 | Начислили НДС с прочих операций, не касающихся основной деятельности |

| 76 | 68 | Начислили НДС с полученного аванса |

| 68 | 19 | Приняли НДС к вычету |

| 70 | 68 | Удержали НДФЛ из зарплаты |

| 75 | 68 | Удержали НДФЛ с дивидендов |

| 99 | 68 | Начислили налог на прибыль |

| 26 (44, 91) | 68 | Начислили госпошлину |

| 26 (44, 91) | 68 | Начислили различные налоги — используются субсчета для детализации начислений |

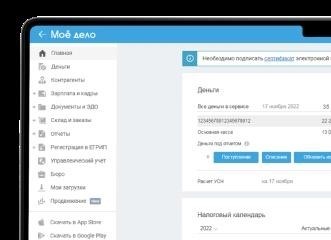

Зарегистрируйтесь в интернет-бухгалтерии «Моё дело»

И получите бесплатную круглосуточную экспертную поддержку по всем вопросам бухгалтерского учёта и налогообложения.

Бухгалтерские

услуги

Комплексное бухгалтерское, юридическое, налоговое и кадровое сопровождение в рамках одной подписки.

от 7 152 ₽ в месяц.

Онлайн-бухгалтерия

Удобный инструмент для ведения бухгалтерского, кадрового и налогового учёта в одном месте от 920 ₽ в месяц.

Налоговый календарь

- Напоминает о сроках подачи отчетности

- Учитывает переносы на выходные и праздники

- Настраивается под ваши требования

- Поддерживает совмещение налоговых режимов

Дополнительные возможности

- Учёт банковских гарантий в бухгалтерии

- Форма 1-ИП (автогруз)

- Срок полезного использования смартфона в бухгалтерском учёте

- Премии к праздничным датам: особенности оформления

- Получение зарплаты на кредитную карту: возможно ли?

- Возможность быть самозанятым и официально трудоустроенным

- Горизонтальный и вертикальный анализ бухгалтерского баланса

- Разнообразие договоров

- Учёт транспортных расходов

- Образец справки 2-НДФЛ для сотрудников в 2022 году

Другие публикации по теме

- 10 декабря 2020 — 35902 просмотров

- 26 декабря 2020 — 26773 просмотров

- 12 июля 2021 — 61990 просмотров

- 14 июля 2021 — 4675 просмотров

- 15 июля 2021 — 21417 просмотров

- 19 июля 2021 — 63121 просмотров

Подпишитесь на нашу новостную рассылку

Заполните форму, чтобы получать новости законодательства, советы по снижению налогов и полезные кейсы.

Спасибо! Пожалуйста, подтвердите подписку по электронной почте.

Счет 68 в бухгалтерском учете: особенности, проводки, примеры

Счет 68 в бухгалтерском учете: особенности, проводки, примеры

Автор статей о бизнесе с 13-летним опытом работы бухгалтером в малом и микробизнесе. Рекомендует аутсорсинг бухгалтерии и кадров от Главбух Ассистент.

Рассмотрим, как правильно вести счет 68 «Расчеты по налогам и сборам» в бухгалтерском учете и опишем типичные проводки.

Содержание статьи

- Особенности

- Субсчета

- Корреспонденция

- Счет 68 — активный или пассивный?

- Типичные проводки

- Оборотно-сальдовая ведомость

- Примеры для начинающих

Полезные документы для скачивания:

Особенности

Счет 68 «Расчеты по налогам и сборам» — это специальный счет, где учитываются все налоговые и сборные обязательства организации или ИП.

По дебету счета 68 отражаются суммы, фактически перечисленные в бюджет, и суммы НДС, списанные со счета 19 «НДС по приобретенным ценностям». По кредиту счета 68 — начисленные или удержанные суммы налогов и сборов.

Аналитический учет по счету 68 ведется по видам налогов. Для этого обычно открываются отдельные субсчета.

Эксперты Главбух Ассистент предупреждают: ошибки в бухгалтерском учете могут привести к серьезным затратам. При обнаружении неточностей может потребоваться полная проверка всех данных, а в худшем случае — дополнительные расходы на восстановление данных и штрафы от налоговой.

Однако главный бухгалтер может избежать этих рисков, передав часть рутинных задач на аутсорсинг. Квалифицированные бухгалтеры не только возьмут на себя учет и отчетность, но и финансовую ответственность. В случае ошибки штраф заплатит аутсорсер, а не вы. Средний чек — от 14 400 рублей в месяц.

Оставить заявку

Субсчета

Организация может открыть следующие субсчета к счету 68:

- 01 — расчеты по НДФЛ;

- 02 — НДС;

- 03 — акцизы;

- 2 — налог на прибыль;

- 06 — налог на землю;

- 07 — транспортный налог;

- 08 — налог на имущество;

- 09 — налог на рекламу;

- 10 — другие обязательные бюджетные платежи;

- 11 — расчеты по ЕНВД;

- 12 — налог при упрощенной системе налогообложения;

- 21 — налог с доходов ИП;

- 22 — НДС к возмещению по экспортным операциям;

- 32 — отображаемый налоговым агентом НДС;

- 42 — НДС по импортным операциям при перемещении товаров из Таможенного союза;

- 52 — НДС налогового агента по отдельным видам товара;

- 90 — единый налоговый счет.

Организации и ИП могут использовать субсчета, которые соответствуют их деятельности. Например, большинство предпринимателей применяют только первый и второй субсчета. Нумерацию субсчетов необходимо закрепить в учетной политике организации.

Также организации могут самостоятельно добавлять субсчета. Например, к счету 68.01 — расчеты по НДФЛ — можно добавить следующие субсчета:

- 68.01.1 — НДФЛ, исчисленный и уплаченный по трудовым договорам и гражданско-правовым контрактам;

- 68.01.2 — НДФЛ 15% с доходов, превышающих установленный предел, исчисленный налоговым агентом;

- 68.01.3 — НДФЛ с дивидендов до 5 млн рублей по ставке 13%;

- 68.01.4 — НДФЛ с дивидендов свыше 5 млн рублей по ставке 15%.

Чтобы избежать путаницы при расчете и уплате подоходного налога с дивидендов учредителям, рекомендуется разделить счет 68 на субсчета 68.01.3 и 68.01.4 по различным ставкам подоходного налога.

Корреспонденция

Ниже приведены корреспондирующие счета в таблице:

Счет 68 дебетуется с:

Счет 68 кредитуется с:

19, 50, 51, 52, 55, 66, 67

08, 10, 11, 15, 20, 23, 26, 29, 41, 44, 50, 51, 52, 55, 70, 75, 90, 98, 99

Всю заботу о субсчетах, отчетности и взаимодействии с налоговой инспекцией возьмет на себя аутсорсинг бухгалтерии Главбух Ассистент. Специалисты аутсорсинга выполнят больше, чем штатный бухгалтер, при меньших затратах. Убедитесь сами.

Счет 68 — активный или пассивный

Счет 68 в бухгалтерском учете может иметь как дебетовое, так и кредитовое сальдо в зависимости от задолженности налогоплательщика. Если организация или ИП переплатили налоги, сальдо будет дебетовым. Если возникла задолженность перед бюджетом, она отображается по кредиту. Таким образом, счет 68 является активно-пассивным, и сальдо будет развернутым.

Дебетовое сальдо следует указывать в активе баланса, в строках 1220 и 1230. Кредитовое сальдо суммируется по счетам: 60, 62, 68, 69, 70, 71, 73, 75 и 76 и отражается в пассиве в строке 1520.

- Как списать дебиторскую задолженность

- Что такое кредиторская задолженность

- Как провести анализ бухгалтерского баланса

Рассчитайте стоимость аутсорсинга бухгалтерии в Главбух Ассистент и сэкономьте на бухгалтере и налогах.

Реальная стоимость аутсорсинга бухгалтерии в Главбух Ассистент начинается от 18 720 руб. в месяц. За эти деньги вы получаете команду аттестованных специалистов вместо одного бухгалтера. Это главбух, кадровик, юрист и надежная бухгалтерия под ключ:

- Корректный расчет налогов

- Своевременная подготовка и сдача отчетности

- Расчет зарплаты и налогов с выплат любой сложности

- Налоговая оптимизация для уменьшения налоговых платежей

- Ответы на требования и запросы ИФНС и фондов

- Предотвращение риска проверки и помощь в ее прохождении

- Контроль расчетов с контрагентами

- Составление и получение качественной первичной документации

- Консультации по сложным сделкам и операциям

- Обеспечение бесперебойной работы с банками

- Юридическая поддержка, проверка договоров и защита сделок

- Регистрация ООО и ИП для новых направлений бизнеса

Посчитайте сами стоимость экспертной бухгалтерии для вашего бизнеса и свою экономию при переходе на аутсорсинг.

Типичные проводки

Приведем наиболее распространенные проводки в таблице.

Счет 68 в бухгалтерском учете: субсчета, проводки

Счет 68 в бухгалтерском учете: субсчета, проводки

Счет 68 в бухгалтерском учете используется для обобщения информации о расчетах с бюджетами по налогам и сборам, уплачиваемым организацией. Сюда также входят налоги с работников этой организации.

Назначение счета 68 в бухгалтерском учете

Счет 68 «Расчеты по налогам и сборам» служит для обобщения информации о расчетах с бюджетами по налогам и сборам, которые уплачивает организация, а также налогам с работников этой организации.

Справочник бухгалтерских проводок и счетов

Счет 68 в бухгалтерском учете: субсчета

Счет 68 используется для обобщения информации по налогам и сборам. Для каждого вида налога нужно открыть отдельный субсчет. Например, в большинстве бухгалтерских программ 68.02 — это счет для обобщения информации по НДС, а 68.01 — для расчетов по НДФЛ. Также выделяют следующие счета:

- 68.03 — для акцизов;

- 68.08 — для расчетов по налогу на имущество по объектам основных средств;

- 68.12 — для компаний на УСН;

- 68.07 — для обобщения информации по транспортному налогу.

Необходимые субсчета для обобщения информации по расчетам с бюджетом в своих хозяйственных операциях следует закрепить в учетной политике.

Подсказки для бухгалтера в Системе Главбух

Какие КБК в 2026 году использовать при уплате налогов и взносов Узнать подробности

Когда налоги и взносы считаются уплаченными Узнать подробности

Образцы заполнения платежных поручений в 2026 году Скачать бесплатно

Сроки уплаты налогов и взносов и сдачи отчетности в 2026 году Узнать подробности

С какими счетами корреспондирует счет 68 «Расчеты по налогам и сборам»

Таблица. Корреспонденция счета 68 «Расчеты по налогам и сборам»

Налог на добавленную стоимость по приобретенным ценностям

Инвестиции в долгосрочные активы

Животные на выращивании и откорме

Закупка и приобретение материальных ценностей

Специальные банковские счета

Расчеты по краткосрочным кредитам и займам

Расчеты по долгосрочным кредитам и займам

Обслуживающие производства и хозяйства

Расходы на реализацию

Специальные банковские счета

Расчеты с персоналом по заработной плате

Расчеты с учредителями

Прочие доходы и расходы

Доходы будущих периодов

Прибыли и убытки

Совет от Системы Главбух

После перехода на единый налоговый счет, положительное сальдо ЕНС можно вернуть на расчетный счет по заявлению или оставить на едином налоговом счете для покрытия новых обязательств. В рекомендации рассмотрены правила и сроки возврата, как составить и подать заявление, а также как вернуть переплату с процентами.

Учет по счету 68 «Расчеты по налогам и сборам»

Счет 68 «Расчеты по налогам и сборам» кредитуется на суммы, подлежащие уплате по налоговым декларациям (расчетам) в бюджеты (в корреспонденции со счетом 99 «Прибыли и убытки» — на сумму налога на прибыль, со счетом 70 «Расчеты с персоналом по оплате труда» — на сумму подоходного налога и т.д.).

По дебету счета 68 «Расчеты по налогам и сборам» отражаются суммы, фактически перечисленные в бюджет, а также суммы налога на добавленную стоимость, списанные со счета 19 «Налог на добавленную стоимость по приобретенным ценностям».

Аналитический учет по счету 68 «Расчеты по налогам и сборам» ведется по видам налогов.

Счет 68 бухгалтерского учета: проводки

Рассмотрим пример проводок по счету 68 при начислении НДФЛ на зарплату сотрудников. Бухгалтер делает следующие проводки:

Дебет 20 (23, 29, 44, 91-2) Кредит 70 (73, 75-2)

– начислен доход;

Дебет 70 (73, 75-2) Кредит 68 субсчет «Расчеты по НДФЛ»

– удержан НДФЛ с суммы дохода;

Дебет 70 (73, 75-2) Кредит 50 (51)

– выплачен доход (за вычетом НДФЛ);

Дебет 68 субсчет «Расчеты по ЕНП» Кредит 51

– перечислен НДФЛ на ЕНС;

Дебет 68 субсчет «Расчеты по НДФЛ» Кредит 68 субсчет «Расчеты по ЕНП»

– зачтен ЕНП в счет НДФЛ.

Онлайн-помощник от «Актион 360»Все ответы на вопросы по изменениям в налоговом законодательстве 2026 года доступны в корпоративной справочно-образовательной системе «Актион 360». Введите ваш запрос в поисковую строку, чтобы получить рекомендации, актуальные для вашей ситуации. Разъяснения предоставляют признанные эксперты – судьи, специалисты Минфина и ФНС.