Бывает. Как получить автокредит на 20 лет. Никаких ограничений. Вы можете купить автомобиль любой марки, с любым пробегом, у дилера или даже у Васи из соседнего дома. Любой желающий может сразу же зарегистрировать право собственности.

Зачем мне нужно знать, могу ли я получить ипотечный кредит?

Современная жизнь устроена таким образом, что не иметь кредит практически невозможно. Практически у каждого среднестатистического человека есть какой-либо кредит или кредитная карта. Помимо кредитов, у многих есть ипотечные кредиты, которые нужно выплачивать десятилетиями. Ипотека не мешает заемщику брать другие кредиты. Например, семья взяла ипотеку на покупку новой квартиры, но для ее завершения нужны дополнительные средства. Конечно, они могут сделать ремонт, как только получат зарплату или другой доход, но этот процесс может занять годы. А стоимость материалов, оборудования и предметов обстановки растет из года в год. Исходя из этого, можно получить кредит, сделать все сейчас и жить в комфортной квартире в оставшиеся годы, чтобы выплачивать кредит и ипотеку. Читайте также: 3 практических способа уменьшить переплату по кредиту? Для многих клиентов получение кредита при уже имеющейся ипотеке может стать проблемой. На практике при расчете платежеспособности доходы клиентов оказываются недостаточными для получения нового кредита. Кроме того, при оформлении ипотеки учитывается доход всех созаемщиков, и в BCI отражается ипотека для всех. Например, у семейной пары доход каждого составляет Т40 т. Ипотечный платеж составляет Т30 т. Однако если оба созаемщика по отдельности являются банкротами, то вместе вносить такие платежи несложно. Как только у каждого из них появится кредитная история, совместная ипотека будет отражена в ПСИП как совместный платеж. Прежде всего, важно знать, будет ли ипотека выдаваться в кредит, так как только в этом случае можно быть уверенным, что ипотека будет выплачена полностью.

Что теперь думают банки?

Банковский эксперт, специалист по кредитам и картам. Более 10 лет проработал кредитным специалистом, специалистом по РКО и казначеем в коммерческом банке в Российской Федерации.

В настоящее время банк начал рассчитывать индекс долговой нагрузки (ИДН). Рассчитываются все ваши обязательства, включая кредиты, прожиточный минимум для себя и своих детей. На основании этого показателя банк решает, выдавать ли вам кредит. В норме ваш долг не должен превышать 50 % от вашего дохода. Если он превышает этот показатель, кредит вам не выдадут.

Почему так сложно получить кредит при действующей ипотеке?

Как уже говорилось выше, все зависит от платежеспособности. Если доход заемщика позволяет, ему могут выдать не только простой кредит, но и две ипотеки. Однако таких заемщиков очень мало. Среднестатистическая семья имеет невысокий доход. При этом у него может быть как минимум два иждивенца. При оформлении ипотеки он может привлечь созаемщика, например родителя, чтобы его совокупный доход был достаточным для одобрения ипотеки. При выдаче кредита учитывается только доход физического лица. В этом случае ипотечный кредит окажется существенным бременем. Чтобы избежать автоматического отклонения рейтинга, банки стали учитывать совокупный доход членов семьи, а также доход физического лица. В этом случае скоринг уже рассчитывает максимально возможную сумму кредита. Кроме того, многие банки, наоборот, лояльно относятся к своим ипотечным заемщикам и предоставляют возможность получения дополнительных кредитов даже на выгодных условиях, например, в рамках программы «Ипотечный бонус» (банк «Открытие»). В этом случае не имеет значения, в каком банке у клиента уже есть ипотека. Важно, чтобы по ней не было просрочек, реструктуризации, открытой задолженности и других ограничений. Если заемщик хочет получить кредит в ипотечном банке, банк может даже не потребовать дополнительных документов, так как заемщик уже был проверен при рассмотрении заявки на ипотеку. Это относится к недавно взятым ипотечным кредитам. Если ипотека более старая (например, с 2010 по 2015 год), необходимо проверить доходы и занятость.

Какие факторы влияют на одобрение кредита при существующей ипотеке?

Когда выдаются ипотечные кредиты?

Новый кредит может быть одобрен при подтверждении дохода. Например, зарплата заемщика составляет 80 фунтов стерлингов, а ипотечный платеж — 20 фунтов стерлингов. Исходя из этого, заемщик может спокойно получать несколько кредитов и оставаться платежеспособным.

Если у заемщика уже есть ипотека, он может получить от банка приятный бонус — льготный кредит. В этом случае ипотечный кредит должен быть погашен вовремя и без задержек. Удобство преимущественного решения заключается в том, что банк выдает его уже проверенному заемщику и требует для его получения паспорт. Как правило, такие кредиты выдаются при визите.

Как просрочка по ипотеке влияет на новый кредит?

Просрочка негативно сказывается на вашей кредитной истории. Пусть даже всего на день или два. Дело в том, что банки передают всю информацию о кредите в БКИ. В разделе БКИ есть стихотворение о просрочках (до 30 дней, до 60 дней, до 90 дней, до 180 дней, свыше 180 дней).

Негативные просрочки начинаются с трех месяцев. Как правило, после 90 дней просрочки банк начинает процесс продажи кредита коллектору или подает на заемщика в суд. Поскольку последний вариант обходится банку дороже, в условиях кредитного договора есть пункт о переуступке кредита третьему лицу. В этом случае заемщик получает уведомление о продаже своего долга и данные о новом кредиторе.

Если у заемщика имеются просрочки по ипотеке и он пытается получить еще один кредит, то вероятность отказа возрастает. Это означает, что внести очередной платеж не получится по финансовым соображениям, а новый кредит может быть использован для погашения открытого долга. Это риски, которые банк на себя не возьмет.

Кредиты или кредитные карты: что лучше?

Здесь нужно ориентироваться на свои потребности. Если сумма нужна небольшая и постоянная, то целесообразно оформить кредитную карту и использовать ее для своих нужд, соблюдая льготный период. Например, если вам нужна крупная сумма для покупки автомобиля, предпочтительнее получить кредит наличными. Процентная ставка будет гораздо ниже, а долг можно выплачивать равными частями.

К заявкам на кредитные карты предъявляются не такие строгие критерии, как к кредитам. Изначально, если у заемщика есть ипотека, для кредитных карт может быть установлен минимальный порог. Целесообразно оформить кредитную карту Тинькофф, которая доставляется дистанционно и имеет значительно более низкую процентную ставку

Кредитная карта Тинькофф.

При использовании банки могут увеличить лимит. Таким образом, получить кредитную карту проще, чем кредит. Остается только правильно выбрать лимит.

Причины отказа в автокредите и способы их устранения

Автокредит — это целевой заем на покупку автомобиля. Он отличается от обычного потребительского кредита тем, что автомобиль является предметом залога и обременен на протяжении всего срока кредитования. Таким образом, банк защищен от потенциального риска невыплат.

Получить деньги на покупку автомобиля кажется проще, ведь банк получает его в качестве гарантии. Однако они могут отказать потенциальным заемщикам. Разберитесь, почему не выдают автокредиты и как это можно исправить.

Несоответствие требованиям банка

Банк ВТБ устанавливает требования к заемщикам в соответствии с законодательством и своими внутренними условиями.

Иметь постоянную работу и стабильный доход, достаточный для выплаты кредита. Общий стаж работы должен составлять не менее одного года и не менее трех месяцев на последнем месте работы. Среднемесячный доход — не менее 20 000₽ в Москве и Московской области и не менее 15 000₽ в других регионах РФ.

Требования к автомобилю напрямую зависят от того, покупается ли машина б/у или в салоне. В первом случае банк перечисляет деньги заемщику наличными или на карту. Во втором случае деньги поступают непосредственно от продавца автомобиля.

Банк предлагает автокредиты на иностранные и отечественные автомобили и мотоциклы категории B, B1, A или A1.

Автомобиль должен быть юридически чистым — без заявлений об угоне, арестов и залогов, без надлежащего оформления документов, иначе новый владелец не сможет переоформить автомобиль на себя.

Плохая кредитная история.

Чтобы банк одобрил автокредит, он должен быть уверен, что клиент будет исправно выплачивать долг. Для этого проверяется кредитная история (КИ), то есть информация обо всех предыдущих кредитах. Если у клиента есть долги или просрочки, его КИ портится, а кредитный рейтинг снижается. Это одна из самых распространенных причин невозможности получить автокредит.

Большая сумма долга

Выдавая кредит, кредиторы стараются, чтобы у клиента была приемлемая задолженность. Выплаты по кредиту не должны превышать 40-50% дохода.

Ведь автомобиль сам по себе является источником расходов. Помимо уплаты налогов и страховых взносов, его нужно заправлять и регулярно обслуживать. Важно правильно распределить расходы, чтобы вы могли с комфортом управлять автомобилем в рамках своего бюджета.

Неправильное заполнение форм и заявлений

При подаче заявки важно следить за тем, чтобы информация была внесена правильно и без ошибок. Банк будет проверять все дважды, и в случае несоответствия информации заявка может быть отклонена.

Наличие страховки.

Некоторые банки требуют от заемщиков страхования каско. В ВТБ оно не является обязательным. Отказ от страховки не влияет на одобрение кредита и процентные ставки.

Что делать, если вам отказали

Банки не будут объяснять причину отказа в автокредите. По закону они не обязаны этого делать. Поэтому вам необходимо выяснить причину самостоятельно.

Для начала убедитесь, что у вас нет просрочек по платежам. Даже долг в 200 рублей может повлиять на решение. Проанализируйте все «источники», такие как налоговая инспекция, ФСПП и ГИБДД. Возможно, там есть уведомления о неоплаченных штрафах или просроченном налоге.

Затем проверьте свою кредитную историю. Она бесплатно предоставляется дважды в год кредитными бюро. В настоящее время в Российской Федерации существует шесть уполномоченных кредитных бюро. Банки и другие финансовые организации сами выбирают, куда отправлять свои данные, поэтому информация может храниться одновременно в нескольких бюро. В «Госуслугах» вы можете запросить информацию и узнать больше о хранении вашей кредитной истории.

После того как вы зарегистрируетесь на сайте бюро и подадите заявку на услугу, документы в электронном виде отправятся в ваш личный кабинет. В них будет указана информация о том, когда и в какой финансовой организации вы брали кредит, какую сумму и как ее погашали. Изучать подробности необязательно. Достаточно проверить свой кредитный рейтинг. Если он выше 600 пунктов, это хороший показатель, который благоприятно воспринимается банком. Если же кредитный рейтинг низкий, необходимо разобраться в причинах этого. Просрочки могут возникнуть случайно. Например, если клиент забыл закрыть кредитную карту, и ему начисляются проценты или плата за обслуживание. КИ всегда будет отображать эту информацию. Затем вы можете обратиться в банк за разъяснениями. После погашения долга информация в КПД обновляется максимум через пять дней. Плохую кредитную историю также можно исправить, взяв новый кредит или вовремя погасив задолженность с помощью рассрочки.

Кроме того, проверьте, достаточен ли ваш доход для получения автокредита. Определить примерную стоимость будущего кредита можно онлайн с помощью специального калькулятора

. Укажите необходимую сумму и срок кредита, и на экране появится ежемесячный платеж. Сравните его со своим доходом.

Как увеличить шансы на одобрение вашей заявки

По мере возможности улучшайте свою кредитную историю. Если у вас есть неиспользуемые кредитные карты, закройте их. Это снизит вашу кредитную нагрузку и повысит шансы на одобрение нового кредита. Рефинансируйте долги в других банках ВТБ, чтобы сделать платежи более выгодными.

Указывайте дополнительный доход, чтобы снизить дебетовую нагрузку. По закону трудовую деятельность можно совмещать с самозанятостью — оказанием частных услуг, сдачей недвижимости в аренду, продажей собственной строительной продукции. Декларируемый клиентом доход можно подтвердить справкой из Федеральной налоговой службы.

Вы можете подать заявку онлайн. Для принятия предварительного решения не требуется никаких документов. Определите параметры кредита и отправьте анкету. Ответ вы получите в течение нескольких минут. Одобренные заявки действительны в течение одного или двух месяцев, в зависимости от программы кредитования.

. Воспользоваться государственной помощью могут работники здравоохранения, образования, вооруженных сил и их семьи. Каталог автомобилей ограничен, а скидки составляют 25 % в Дальневосточном федеральном округе и 20 % для жителей других регионов.

Не расстраивайтесь, если ваш автокредит не будет одобрен сразу. Через 30-60 дней вы сможете подать заявку повторно. За это время вы должны определить причину отказа и постараться ее устранить.

Могу ли я получить автокредит, если у меня есть ипотека: полное руководство

Нет ничего противозаконного в том, чтобы подать заявку на второй или третий ипотечный кредит, если у вас есть на это право. Например, у вас ипотека на 15 лет, и вы решили получить автокредит после двух лет регулярных выплат. Если ваша платежеспособность и кредитный рейтинг в порядке, банк одобрит вашу заявку. Как только кредитный рейтинг будет испорчен, вы сможете подать заявку на кредит под поручительство или гарантию.

Из статьи узнайте, как самостоятельно проверить, не превышают ли ваши платежи 50 % от дохода и возможность получения кредита.

Убедите банк в своей платежеспособности

Закон не запрещает заемщикам брать различные кредиты. Например, если вы хотите оформить автокредит через год и три месяца, то вы заключили договор потребительского кредита. Ваша задача — убедить банк в своей платежеспособности. Место работы 2 Получите справку из НДФЛ и укажите размер официального дохода, если у вас есть неофициальная подработка. Не беспокойтесь о налоговых органах — они не смогут подтвердить ваш доход. Банки не будут никуда передавать эту информацию. Кредиторам нужна информация о доходах, чтобы понять уровень вашей платежеспособности.

Как получить автокредит, если мои платежи превышают 50%?

Попробуйте воспользоваться услугой рефинансирования. Если вы вовремя выплачиваете первый кредит и хотите оформить автокредит, но банк отказывает из-за высокой финансовой нагрузки, найдите кредитора с минимальной ставкой. Рефинансирование снизит вашу процентную ставку и позволит выплачивать не два, а один кредит.

Однако прибегать к рефинансированию следует только в том случае, если вы выплачиваете кредит в течение года. Действительно, в первые несколько месяцев вы платите проценты, а к концу срока кредита — кредитной организации. Если рефинансировать кредит в конце срока кредитования, то выгоды не будет. Ставка рефинансирования в этом случае должна быть на 2-3 % ниже, чем по предыдущему кредиту. Заемщики, которые выплачивают кредит более трех-шести месяцев без задержек, могут воспользоваться этой услугой.

Как рассчитать шансы на одобрение кредита?

Рассчитайте свой кредитный рейтинг, если вы успешно и без задержек выплачиваете первый кредит. Сложите общую сумму по двум кредитам и рассчитайте процент, который вам придется заплатить по отношению к вашему совокупному доходу.

Например, ваш семейный доход составляет 100 000 рублей. Но у вас уже есть потребительский кредит, поэтому ежемесячно вы должны выплачивать 20 000 рублей. Банк разрешает вам взять автокредит, если ваши ежемесячные платежи не превышают 30 000 рублей. Это означает, что по двум кредитам вы должны выплачивать 50% своего дохода или 50 000 рублей. Например, если ежемесячный платеж составляет более. 60 000 рублей. Кредиторы откажут.

Как получить низкооплачиваемый автокредит?

Сложно получить кредит, особенно секундный, если ваша зарплата невысока. Убедите кредитора в своей платежеспособности, чтобы банк принял положительное решение.

Увеличьте срок кредита.

Например, если ваши ежемесячные платежи превышают 50 % вашего дохода, попросите банк дать вам больше денег на более длительный срок. Это снизит ваши платежи, но увеличит срок кредита и сумму переплат.

Предоставьте залог.

Еще один способ получить одобрение кредита — использовать поручительство. Если у вас есть недвижимость или доля в квартире, представьте банку документы в качестве гарантии. Если заемщик соглашается на получение кредита под залог недвижимости, титула или автомобиля, кредитор не будет проверять ваш кредитный рейтинг и оценивать риск невозврата.

Найдите поручителя.

Воспользуйтесь услугами поручителя, если вы считаете, что сможете выплачивать более 50% своего дохода по двум кредитам одновременно. Хороших поручителей найти сложно, и мало кто согласится, поскольку кредиторы начнут требовать от поручителя погашения кредита, если вы не будете платить банку. Попросите поручителя, если у вас хорошие отношения с другом или родственником родителей, который брал кредиты в прошлом и вовремя погасил задолженность.

Как получить автокредит, если у меня есть ипотека?

Если у вас есть ипотека, ваша квартира будет находиться в залоге до полного погашения долга. Вы не имеете права переуступать недвижимость, так как это считается обременением. Вам придется продать ее и переоформить документы. Как только долг будет погашен, недвижимость переходит в вашу собственность.

Однако если у вас есть ипотека, никто не запрещает вам оформить автокредит. Заранее рассчитайте общую сумму, которую вам нужно будет выплатить по двум кредитам. Если вы живете с семьей, учитываются все доходы семьи.

Например, вы зарабатываете 60 000 рублей, а ваш супруг получает 50 000 рублей. Общий доход семьи составляет 110 000 рублей. Для ипотеки необходимо выплачивать 40 000 рублей в месяц. Таким образом, платеж по автокредиту не может превышать 15 000 рублей. Если ежемесячные платежи составят 20-30 000 рублей, банк откажет в выдаче второго кредита.

Узнайте вероятность получения второго кредита через Сбербанк онлайн

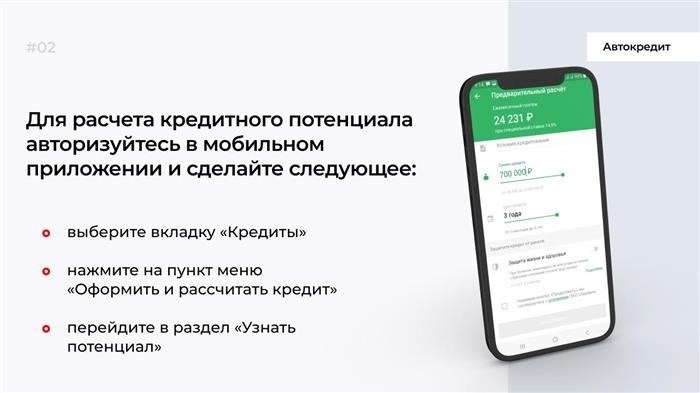

Если вы не хотите рассчитывать, дадут ли вам второй кредит, воспользуйтесь приложением Сбербанка. Это делается через сервис «Кредитный потенциал», который доступен только клиентам банка.

В течение 24 часов вы получите уведомление от Сбербанка о сумме, которую вам начислят. Если ваш доход увеличится и у вас появится дополнительный заработок, обновите свои данные.

Как получить автокредит с плохой кредитной историей

В этой статье рассказывается о том, что предлагают банки заемщикам с кредитной историей, на какие условия могут рассчитывать такие клиенты и как восстановить свою кредитную репутацию.

Антон Васильев работал в крупной строительной компании. Из-за пандемии он был уволен и теперь искал работу. В этом месяце он не смог выплатить ипотечный кредит из-за просроченной задолженности.

Он испортил свою кредитную историю, и как решить эту проблему? Найдите конец этой темы.